In Deutschland steht Steuerpflichtigen das Recht zu, gegen Steuerbescheide – wie den Einkommensteuer-, Körperschaftsteuer-, Umsatzsteuer- oder Gewerbesteuerbescheid – Einspruch einzulegen. Dieser Schritt ist entscheidend, wenn Sie Unstimmigkeiten oder Fehler in der Steuerberechnung vermuten.

Zunächst ist es wichtig, den Steuerbescheid genau zu prüfen. Achten Sie auf alle Details, von der Richtigkeit Ihrer Einkünfte und Ausgaben bis hin zur korrekten Anwendung steuerlicher Vorschriften. Selbst kleine Fehler können bedeutende Auswirkungen auf die Steuerlast haben. Wenn Sie Ihre Steuererklärung elekronisch übermittelt haben, gleichen Sie am besten das Ergebnis aus der Probeberechnung mit dem Steuerbescheid ab. Achten Sie auch auf die Kleingedruckten Erläuterungen auf dem Bescheid, die Hinweise über Abweichungen zur eingereichten Erklärung geben.

Sollten Sie Fehler entdecken, haben Sie das Recht, innerhalb eines Monats nach Zustellung des Bescheids Einspruch einzulegen. Dieser Einspruch kann schriftlich oder, bei vielen Finanzämtern, auch elektronisch erfolgen. Eine detaillierte und nachvollziehbare Begründung ist hierbei unerlässlich. Es empfiehlt sich, den Einspruch per Einschreiben mit Rückschein oder elektronisch mit Empfangsbestätigung zu versenden, um den fristgerechten Eingang zu belegen.

Beachten Sie, dass Fehler im Steuerbescheid nicht nur zu Ihren Gunsten, sondern auch zu Ihren Ungunsten auftreten können. Im Falle einer späteren Korrektur zu Ihren Ungunsten könnten Nachzahlungen fällig werden.

Was passiert nach dem Einspruch?

Nachdem Sie einen Einspruch gegen einen Steuerbescheid eingereicht haben, gibt es einen festgelegten Ablauf, wie das Finanzamt damit umgeht. Hier sind die Schritte, die normalerweise nach dem Einspruch erfolgen:

- Eingangsbestätigung: Das Finanzamt wird Ihren Einspruch prüfen und Ihnen in der Regel eine Eingangsbestätigung zusenden. Diese bestätigt den Erhalt Ihres Einspruchs und enthält in der Regel auch Informationen darüber, wie der Einspruch weiter bearbeitet wird.

- Prüfung des Einspruchs: Das Finanzamt wird den Inhalt Ihres Einspruchs sorgfältig prüfen. Dies umfasst die Überprüfung Ihrer Argumente und Unterlagen, die Sie im Einspruch vorgelegt haben.

- Stellungnahme des Finanzamts: Nach Abschluss der Prüfung wird das Finanzamt eine Stellungnahme zum Einspruch abgeben. In dieser Stellungnahme wird das Finanzamt entweder den Einspruch in Teilen oder insgesamt ablehnen oder dem Einspruch stattgeben und den Steuerbescheid entsprechend korrigieren.

- Benachrichtigung an Sie: Das Finanzamt wird Ihnen seine Entscheidung schriftlich mitteilen. Wenn der Einspruch abgelehnt wird, wird das Finanzamt die Gründe für die Ablehnung erläutern. Wenn dem Einspruch stattgegeben wird, erhalten Sie einen geänderten Steuerbescheid.

Einspruchsfrist abgelaufen?

Wenn die Einspruchsfrist für einen Steuerbescheid verstrichen ist, wird die Entscheidung des Finanzamts normalerweise rechtskräftig. Das bedeutet, dass Sie in der Regel nicht mehr die Möglichkeit haben, Einspruch gegen den Steuerbescheid einzulegen. In diesem Fall wird der Bescheid bindend und muss akzeptiert werden.

Es gibt jedoch Ausnahmen, bei denen eine nachträgliche Korrektur unter Umständen möglich ist:

Wiedereinsetzung in den vorigen Stand: Unter bestimmten Umständen können Sie einen Antrag auf Wiedereinsetzung in den vorigen Stand stellen. Dies ist jedoch an strenge Voraussetzungen gebunden und sollte nur in Ausnahmefällen in Betracht gezogen werden. Die Wiedereinsetzung kann beispielsweise bei nachweislicher Versäumung der Einspruchsfrist aufgrund von unverschuldeten Hindernissen gewährt werden. In jedem Fall sollten Sie sich über die rechtlichen Umstände umfassend informieren.

Es ist jedoch wichtig zu betonen, dass die Voraussetzungen für die Wiedereinsetzung in den vorigen Stand sehr streng sind, und sie wird nicht automatisch gewährt. Es liegt im Ermessen des Finanzamts oder gegebenenfalls des Finanzgerichts, ob sie gewährt wird, nachdem Sie einen entsprechenden Antrag gestellt haben.

Die unverschuldete Versäumnis der Einspruchsfrist aufgrund von schwerwiegenden Hindernissen wie Krankheit, Unfall oder ähnlichen Umständen kann als Grund für die Wiedereinsetzung dienen. Dennoch ist es ratsam, sich in solchen Fällen von einem Steuerberater oder Fachanwalt beraten zu lassen, da die Beweislast auf dem Steuerpflichtigen liegt und die Anforderungen hoch sind.

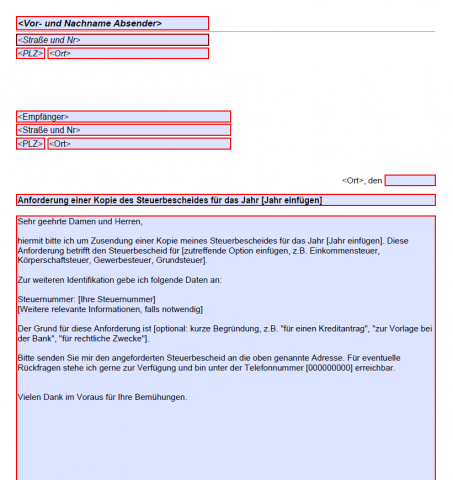

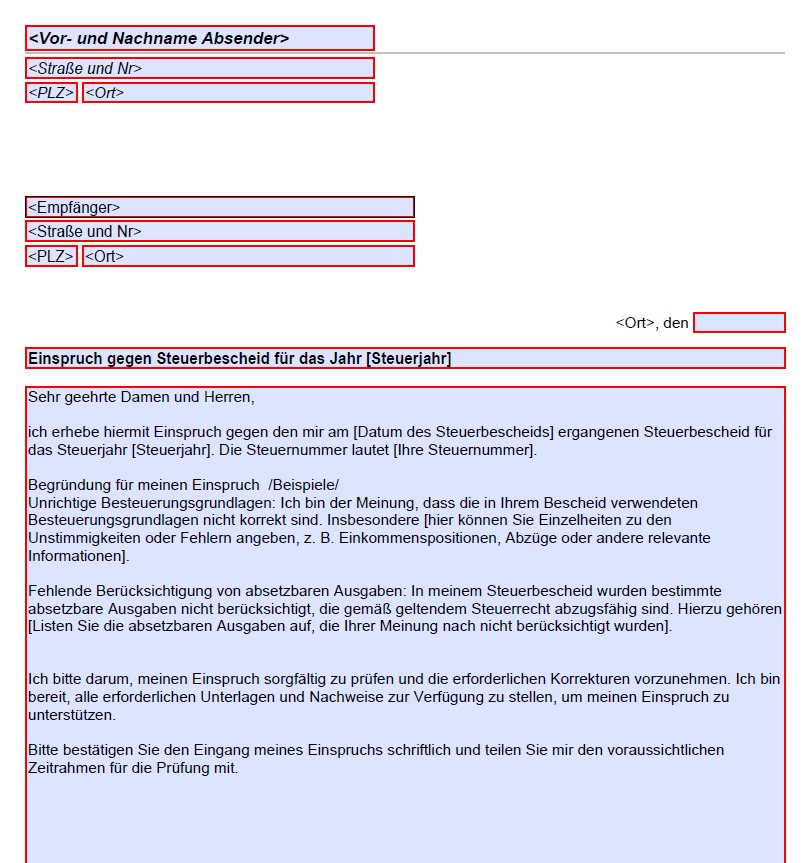

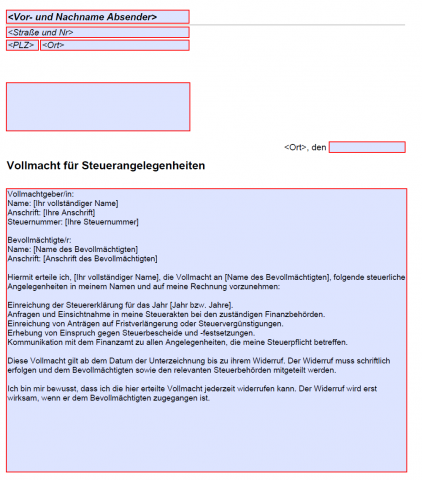

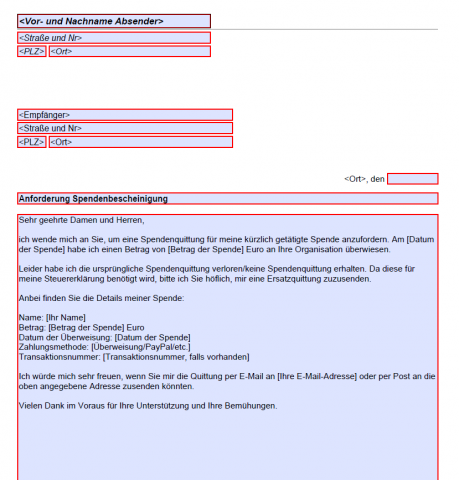

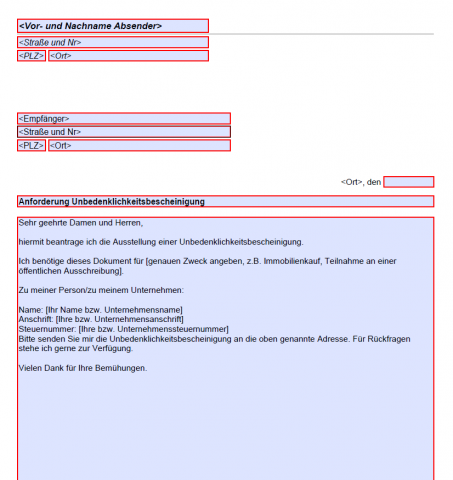

Einspruch gegen Steuerbescheid einlegen: PDF-Vorlage mit Mustertext

Für das Einspruchsschreiben bieten wir Ihnen eine kostenlose PDF-Vorlage. Diese Vorlage ermöglicht es Ihnen, das Einspruchsschreiben an Ihre individuellen Anforderungen anzupassen und anschließend auszudrucken. Wichtig: Das Muster enthält Beispiele für Formulierungen, die Sie abändern müssen. Wir betonen, dass die Verwendung unserer Vorlage keine Steuerberatung oder Rechtsberatung ersetzt. Bei komplexen steuerlichen Angelegenheiten oder Unsicherheiten bezüglich Ihres Einspruchs empfehlen wir dringend, professionelle Unterstützung durch einen Steuerberater oder Fachanwalt in Anspruch zu nehmen. Unsere Vorlage dient lediglich als Formvorlage und Orientierungshilfe bei der Formulierung Ihres Einspruchs.